Dün açıklanan Merkez Bankası haftalık verilerinde üç gelişme önemliydi.

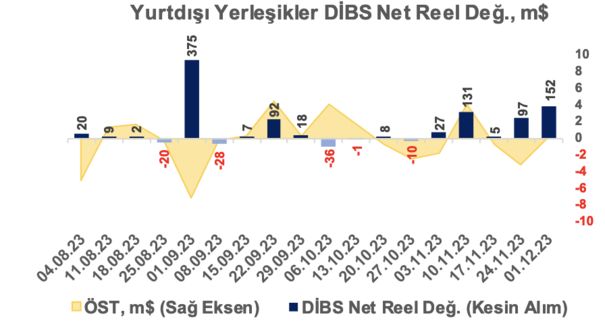

➔Birincisi yabancı sermaye akımlarının devam etmesi ve yarım milyar doları geçmesiydi. 1 Aralık tarihi ile biten haftada hisse senetlerine 376.4, devlet iç borçlanma senetlerine 152.2 milyon dolarlık yabancı yatırımı yapıldı.

➔Arka arkaya beş haftadır sermaye akımları pozitif seyrediyor ve toplamı 1.2 milyara dolara vardı.

#resim#1103403#

➔Yabancılar bu sürede net bazda hisse senedine 803 milyon dolar, devlet iç borçlanma senetlerine 412 milyon dolar yatırım yaptı.

➔Kasım ayına düşen miktar ise 1.1 milyar dolar.

➔Gelen tutarlar sermaye hareketlerinin ivmelendiğini ve koşullarda önemli bir değişiklik meydana gelmezse devamının da gelebileceğini gösteriyor.

➔Böylece döviz likiditesini sağlama yolunda önemli bir kavşak geçiliyor.

BRÜT REZERVLERDE REKOR

➔Yine Merkez Bankası verileri uluslararası döviz rezervinin iyileştiğini ortaya koydu. Önceki haftaya göre 3.7 milyar dolar artan uluslararası brüt rezervler 140.1 milyar dolarla rekora ulaştı.

#resim#1103404#

➔Rezervlerin artmasında sermaye akımlarının elbette payı var.

➔Merkez Bankası rezervlerinin güçlenmesi son derece önemli. Hem sermaye çekmede ve ekonomiye güven sağlamada hem de kurların istikrar kazanmasında pozitif rol oynuyor.

➔Nitekim bütün bunlardan dolayıdır ki ülkenin risk primi geriliyor. Seçim sırasında 700 baz puanı gören Türkiye CDS’i son olarak 332 baz puana düşerek yarı yarıya azaldı.

➔Diğer gelişmekte olan ülke CDS’leri de düşüyor ama bitişikte Doç.Dr. Hakkı Öztürk’ün grafiğinden görülebileceği gibi, Türkiye risk primi daha hızlı düşüyor ve pozitif ayrışıyor.

#resim#1103405#

➔Risk primindeki azalmayla Türkiye’nin dışarıdan yaptığı borçlanmaların faizi de düşürüyor.

MEVDUATTA DA FAİZ SONUNDA %50

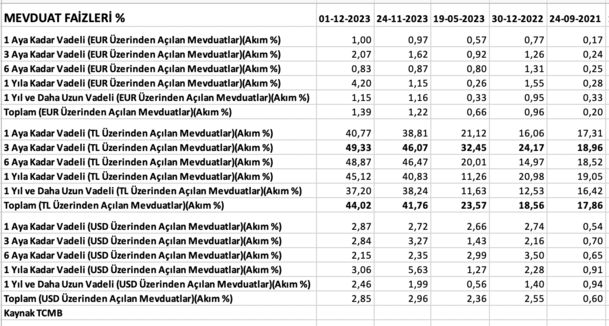

➔Haftalık verilerden çıkan üçüncü önemli konu ise TL mevduat faizlerindeki tırmanıştı. Yılın son ayına girilmesinin de etkisiyle mevduat toplama mevsimi başladı.

➔Bitişikte yer alan tablodan izlenebileceği gibi, en çok tercih edilen 3 aylık vadede faiz oranları bir haftada 3 puandan fazla arttı. Yüzde 49.33’e çıkan faiz yüzde 50’ye dayandı.

➔Oran bankaların ortalamasını gösteriyor. Mevduatın büyüklüğüne göre faiz değişebilir, üstünü veren de var, altında kalan da.

➔Burada belirtelim ki yüzde 50’ye dayanan mevduat faizi 3 aylık. Diğer vadelerde oranlar daha düşük. Bütün vadelerin ortalaması ise yüzde 44’e yükseldi.

➔Mevduat toplamında yüzde 44 oranı ise son 20 yılın en yükseği. Ama reel açıdan en yükseği değil. Hatta enflasyondan arındırıldığında gerçek bir getiri sağlayıp sağlamayacağı tartışılabilir de.

➔Faizlerin düzeyini belirlemede ve reel olup olmayacağında izlenen para politikası belirleyici ve enflasyonun seviyesi de temel ölçüt.

➔Ticari kredi faizleri zaten yüzde 50 sınırını devirmişti. Son haftada üzerine yarım puan daha koyarak yüzde 52’ye çıktı.

2024 İÇİN ORTALAMA %55 ENFLASYON TAHMİNİ

➔Şimdi faiz kredilerde de mevduatta da yüzde 50 artık durum belli mi? Yani mevduat faizlerinde zirveye vardık mı yoksa gidilecek daha yol var mı?

➔Enflasyonla mücadele edilebilmesi için para politikasının sıkı ve faizlerin reel olması gerekiyor.

➔Yani beklenen enflasyonun üzerinde bir kredi ve mevduat faiz oranı lazım ki, tasarruf etmeyi özendirsin, iç talebi törpülesin, gerekli gereksiz yere harcamayı önlesin, iyi hesap kitap yapılsın ve satıcılar da rahatlıkla fiyatları artıramasın.

➔Gelecek yıl sonu için Merkez Bankası’nın enflasyon tahmini 36 ama yüzde 42’ye de çıkabilir. -Piyasa Katılımcıları Anketine göre 2024 sonu TÜFE’nin yüzde 44 olacağı tahmin ediliyor.

➔Bu yıl sonu için yapılan tahmin ise yüzde 67 düzeyinde. İki rakamın ortalaması bizi 2024’te yüzde 55.5’e getiriyor.

➔Yine resmi programlarda bütün fiyatların ortalamasını yansıtan GSYH deflatörü yüzde 55.3 öngörüldü. Piyasaların ortalama enflasyon beklentisi ile hükümetin deflatör beklentisi birbiriyle uyumlu olduğunu göre gelecek yılın ortalamasını yüzde 55 diye alabiliriz.

POLİTİKA FAİZİ NE OLMALI?

➔Enflasyonla mücadele edilecekse, tasarruflar cazip kılınacaksa, yurt içi tüketim biraz olsun kısılacaksa faizlerin çıkması gereken düzey asgari yüzde 55’tir.

➔Şu an için mevduat faizlerinin geldiği yer yüzde 44’tür. En azından 10 puanlık bir artışı daha gerektiriyor.

➔TCMB’nin politika faizi yüzde 40’tır. Artırımları yavaşlatarak sonlandırmayı dillendirmeye başlaması da Merkez Bankası’nın seçim öncesinde yüzde 45’te durabileceğine işaret ediyor.

➔Şu anda politika faizi ile mevduat faizi arasında 10 puanlık bir fark oluştu. Ama yeni yılda bu fark mevduat faizlerinin gevşemesi ile azalabilir.

➔Dolayısıyla mevduat faizlerinde yeterlilik düzeyi olarak gördüğümüz asgari yüzde 55’e ulaşmak için, para otoritesinin politika faizini yüzde 50’yi çıkarması gerekebilir.

➔Zamanlama elbette parasal otoriteye ait.