40 bin çalışan Maliye'ye çağrıldı

Çalışanların belirli tutarı aşması kaydıyla ikinci ve daha fazla işverenden ücret alması halinde yıllık beyanname vermesi gerekiyor. Maliye son 5 yılda, sene içinde işyeri değiştirerek birden fazla işverenden maaş alan ve beyanname vermeyen 40 bin kişiye mektup göndererek "Daha sonra ortaya çıkabilecek vergi cezasına muhatap olmamak için konu ile ilgili görüşelim" dedi. Çalışanlar işverenlerin yaptığı kesinti ile gelir vergisi dilimleri nedeniyle normalde ödenmesi gereken verginin farkını ödeyecek. Yüzde 20 oranında vergi ziyaı ve vergi aslının faizi de var. Rahim Ak'ın haberi...

Çalışanların vergisini normalde işveren kesinti yoluyla ödüyor. Ancak yıl içinde işyeri değiştiren çalışanların dikkat etmesi gerekiyor. Çünkü yılda birden fazla (iki, üç, dört) işverenden ücret alan çalışanların belirli tutarı aşması kaydıyla yıllık beyanname vermesi gerekiyor. Çünkü işverenler kendilerinde yıl içinde çalışmaya başlayan çalışanların gelir vergilerini vergi dilimine göre yüzde 15'ten başlayarak ödüyor. Bunu tüm işverenler aynı şekilde yapıyor. Oysa o çalışan bir kaç yerden ücret aldığı için normalde bir kaç ay sonra gelir vergisi dilimi daha üstte olmalı. Örneğin daha erken yüzde 15'lik dilimden yüzde 20'ye geçmesi gerekiyor. İşte Maliye son 5 yılda bu şekilde tespit ettiği 40 bin çalışana mektup göndererek aradaki vergi farkını istemeye başladı.

İZAHA DAVET ETTİ

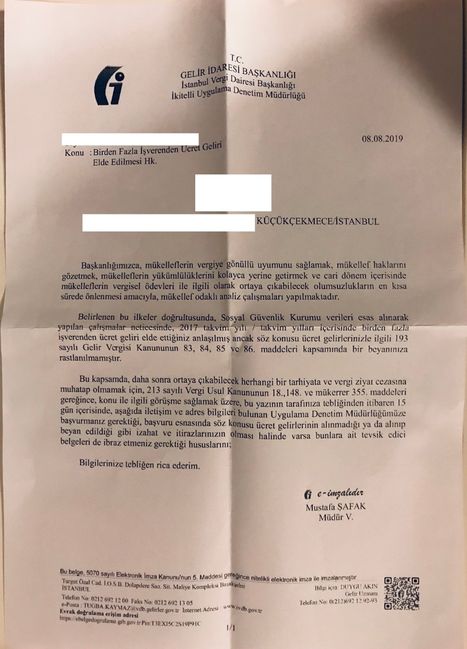

Maliye çalışanlara gönderdiği mektupta,bu yazının vergiye gönüllü uyumu sağlamak amaçlı olduğu belirtilerek mükelleflerin vergisel ödevleri ile ilgili olarak ortaya çıkabilecek olumsuzlukların en kısa sürede önlenmesi amacıyla mükellef odaklı analiz çalışması yapıldığını belirtti. Bu doğrultuda Sosyal Güvenlik Kurumu verileri esas alınarak yapılan çalışma sonucunda birden fazla işverenden ücret geliri elde edip beyanname vermesi gereken çalışanların bu beyannameyi vermediğinin görüldüğü kaydedilerek "Daha sonra ortaya çıkabilecek bir tarhiyata ve vergi ziyaı cezasına muhatap olmamak için konu ile ilgili görüşelim" dedi.

İKİNCİ İŞVERENDEN ALINAN ÜCRETİN YÜZDE 10'U EK VERGİYE GİDECEK

Mektup önceki yıl yasalaşan İzaha Davet yöntemi ile gönderildi. İzaha davet mükelleflerin kendi veya başkalarının hataları nedeniyle eksik ödenen veya ödenmeyen vergiler konusundamükellefin açıklama yapmasını istiyor. Böylece mükellef ya hiç vergi ödemiyor veya vergi aslının bir misli olan vergi ziyaı cezasından kurtuluyor ve bunun yerine yüzde 20 vergi ziyaı cezası ödüyor. Tabii vergi aslının ödenmesi gereken tarihten başlayarak faizi de alınıyor.Bu durumda örneğin 2017 yılında ikinci işverenden 50 bin lira ücret alan bir çalışan normalde yüzde 27 gelir vergisi dilimine girip bu ücret üzerinden 13 bin 500 lira vergi ödeyeceğine işveren onun adına 10 bin lira gelir vergisi ödediği için 3 bin 500 lire ek vergi ödemek zorunda. Maliye'nin mektup gönderdiği çalışanbu tutarın yüzde 20'si yani 700 lira vergi ziyaı cezası ve 2017 geliri için 2018 Nisan ayında vergi ödemesi gerektiğinden o günden bu yana yaklaşık yüzde 25 de faiz yani 875 lira Maliye'ye yatırmak zorunda. Toplamda çalışan 50 bin liranın yüzde 10'u kadar yani 5 bin 75 lira vergi, ceza ve faizi ödeyerek bu yükten kurtulmuş olacak.

34 BİN LİRA SINIRI VAR

Birden fazla işverenden tevkif yoluyla vergilendirilmiş ücret alan ve birden sonraki işverenden aldıkları ücretlerin toplamı Gelir Vergisi Kanunu’nda yazılı tarifenin ikinci gelir diliminde yer alan tutarı (2018 yılı için bu tutar 34.000 TL’dir.) aşmayan mükelleflerin, tamamı kesinti yoluyla vergilendirilmiş ücretleri yıllık beyanname ile beyan ediliyor. Ancak, birden sonraki işverenden alınan tevkifata tabi ücretlerin toplamı 34.000 TL’yi aşması durumunda, ücretlerin tamamı (ilk işverenden alınan ücret de dahil olmak üzere) yıllık beyannameye dahil. Birden fazla işverenden ücret alınması halinde, birinci işverenden alınan ücretin hangisi olacağı ücretli tarafından serbestçe belirleniyor.

İŞTE YASA MADDESİ

-Mükellef, izaha davet yazısında belirtilen konuya ilişkin olarak vergi ziyaına sebebiyet verildiği yönünde izahta bulunursa izahın yapıldığı tarihten itibaren 15 gün içinde hiç verilmemiş olan vergi beyannamelerini vermek, eksik veya yanlış yapılan vergi beyanlarını tamamlamak veya düzeltmek, ödeme süresi geçmiş bulunan vergileri, ödemenin geciktiği her ay ve kesri için, 6183 sayılı Kanunun 51’inci maddesinde belirtilen oranda uygulanacak gecikme zammı oranındaki izah zammı ile ödemek şartlarıyla, ziyaa uğratılan verginin yüzde 20’si oranında vergi ziyaına muhatap olacaktır. Kısaca mükellef, izaha davet yazısındaki konuya ilişkin olarak vergi ziyaına sebebiyet vermişse ve komisyonda da bu yönde izahta bulunmuşsa, izah tarihinden itibaren 15 gün içinde yukarıda belirtilen şartlarla indirimli vergi ziyaı cezası uygulamasından yararlanabilecektir.

-Mükellef, izaha davet yazısında belirtilen konuya ilişkin olarak vergi zaiyaına sebebiyet verilmediği yönünde izahta bulunur ancak bu izahı komisyon tarafından yeterli bulunmaz ise ve komisyonca beyanname verilmesini gerektiren bir durumun bulunduğu değerlendirilirse bu durum mükellefe bildirilir. Bu bildirim üzerine;

-İzahın yapıldığı tarihten itibaren 15 günlük süre sona ermeden mükellefçe; hiç verilmemiş olan vergi beyannamelerinin verilmesi, yanlış yapılan vergi beyanlarının tamamlanması veya düzeltilmesi, ödeme süresi geçmiş bulunan vergilerin, ödemenin geciktiği her ay ve kesri için, 6183 sayılı Kanunun 51’inci maddesinde belirtilen oranda uygulanacak gecikme zammı oranındaki izah zammı ile ödenmesi şartlarıyla ziyaa uğratılan verginin yüzde 20’si tutarında vergi ziyaı cezası kesilir.

-Mükellef tarafından 15 günlük süre içinde beyanname verilmemesi durumunda mükellef hakkında izaha davet yazısında belirtilen konu (veya konulara) ilişkin olarak incelemeye veya takdire sevk işlemleri yapılır.

İKİNCİ VE DAHA SONRAKİ İŞVERENDEN ALINAN ÜCRETLER BU TUTARLARI AŞIYORSA BEYANNAME VERMEK ŞART

Yıl Beyanname sınırı(TL)

İŞTE GELİR VERGİSİ DİLİMLERİ

18.000 TL'ye kadar% 15

40.000 TL'nin 18.000 TL'si için 2.700 TL, fazlası % 20

98.000 TL'nin 40.000 TL'si için 7.100 TL, (ücret gelirlerinde 148.000 TL'nin

40.000 TL'si için 7.100 TL), fazlası % 27

98.000 TL'den fazlasının 98.000 TL'si için 22.760 TL, (ücret gelirlerinde

148.000 TL'den fazlasının 148.000 TL'si için 36.260 TL), fazlası % 35