Enflasyonda zirvenin gerisi

Günlerden pazartesi, normalde iç ve dış piyasaları değerlendirerek haftaya başladığımız gün. Ancak bugün yaklaşık bir yıldan beri konuştuğumuz mayıs ayı enflasyonu açıklandı. Tüketici enflasyonu beklendiği gibi aylık yüzde 3.37 ve yıllık yüzde 75.45 ile zirve yaptı.

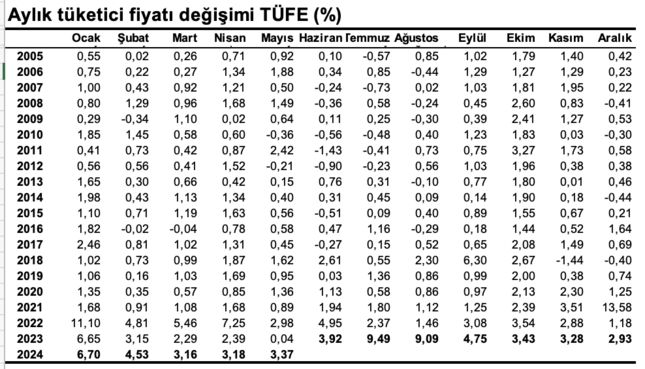

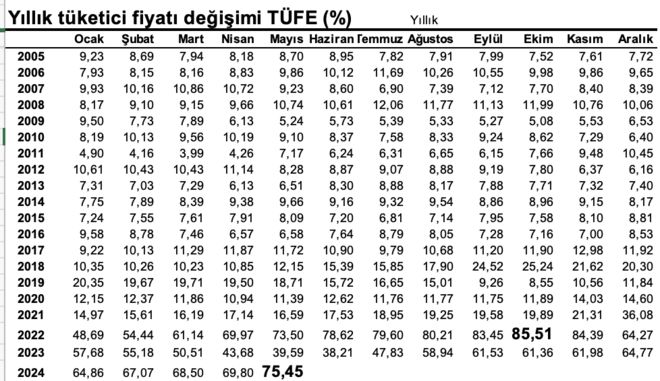

➔ Bitişikte yer alan tablodan görülebileceği gibi bundan önceki 2000’li yılların zirvesi yüzde 85.51 ile Ekim 2022’ye ait.

➔ Geçen ay yüzde 69.80 olan yıllık enflasyonun yüzde 3.37 mayıs rakamı ile 5.65 puanlık sıçraması baz etkisinden kaynaklanıyor. Çünkü yıllık endeks hesaplamasından çıkan geçen yılın mayıs ayı rakamı yüzde 0.04 gibi çok küçüktü.

➔ İşte mayıs ayında aleyhte çalışan baz etkisi önümüzdeki aylarda lehte çalışacak. Her ay geldikçe yüksek rakamlar endeksten çıkacak yerine daha düşük rakamlar gireceğinden yıllık enflasyon düşecek.

➔ Bitişikte yer alan aylık tüketici enflasyonu tablosunda Haziran ayında endeksten çıkacak rakamın yüzde 3.92 ile yüksek olduğu görülüyor. Bunun yerine yüzde 3 rakamı geldiğinde yıllık enflasyon gerileyecek.

➔ Temmuzda yüzde 9.49, ağustosta yüzde 9.09, eylülde yüzde 4.75’lik rakamlar endeksi terk edecek. Merkez Bankası’nın öngörüsü yılın üçüncü çeyreğinde yüzde 2.5 civarında aylık enflasyon yılın son çeyreğinde yüzde 1.5’luk rakamın izleyeceği yönünde.

➔ Gerçekleşmeler de bundan sonra bu yönde olursa eylülde yıllık enflasyonda yüzde 50’nin altı görülebilir. Baz etkisi de gelecek yılın mayıs ayına kadar devam edebilir. Çünkü görülebileceği gibi aylık rakamlar yüksek.

➔ Bu düşüş sürecinde parasal sıkılaştırmanın yanında baz etkisi rol oynayacak.

➔ Ancak baz etkisine fazla güvenilerek yaz aylarında kamusal fiyatlara ölçüsüz zam yapılırsa durum yine değişir.

➔ Ya da temmuz ayında gelir artışlarında ipin ucu kaçırılırsa benzer sonuç doğar.

➔ Hata yapılırsa enflasyon düşmesine yine düşer ama yavaş şekilde. Yüzde 40’lı rakamlar da eylülde görülmeyebilir. Bozuk olan fiyatlama davranışları düzelemeyebilir. Bir fırsat penceresi kaçırılmış olur.

➔ Bu durumda enflasyonda aşağı gidişin devamının gelmesi sonbaharda sisteme yeni bir şok verilmesine bağlı hale gelir.

➔Enflasyon düşmesine düşecek de, fiyatlar aylık bazda artmaya devam edecek. Bu da matematiğin veya ifade tarzının bir cilvesi.

TÜKETİM YÜKSEK SEYREDİYOR

➔ Ancak yurtiçi talebin gücü devam ediyor. Geçen hafta açıklanan yılın ilk çeyrek büyümesi yüzde 5.7, yerleşik hanehalkı tüketimi yüzde 7.3 çıktı. Beklentiler dahilinde bir veri ama yıllık büyüme hedefinin üzerinde bir rakam.

➔ İkinci çeyreğin de iki ayı geride kaldı ve ilk çeyrekteki tüketim ivmesinin devam ettiğini gözlemliyoruz.

➔ Açıklanan öncü veriler de aynı benzer işaretleri veriyor. İkinci yarıda ne olacak da büyüme yüzde 5’in üzerinden yüzde 3’ün altına inecek ve yıllık ortalaması yüzde 4’e doğru gerileyecek doğrusu bilmiyorum. Hatta büyümenin bu yıl öngörülen yüzde 4’ün üzerinde gerçekleşme olasılığını yüksek buluyorum.

➔ Talep yüksek ve TL değerli ise tüketimdeki azalma durmayabilir.

➔ Nitekim kredi kartlarıyla yapılan harcamalardaki yıllık artış hala üç haneli ve çok ağır bir geri çekilmeye işaret ediyor.

➔ 24 Mayıs itibariyle bireysel kredi kartı kullanımındaki yıllık artış geçen ağustos ayında yüzde 185’i bulmuşken şimdi yüzde 101.5’a geldi. Eğilim zayıflıyor ama hala enflasyonun üzerinde bir seyir söz konusu.

2 YILDA TÜFE 2.6 KAT, KREDİ KARTI HARCAMASI 3.9 KAT ARTTI

➔ Merkez Bankası da Finansal İstikrar Raporu’nda bireysel kredi kartlarını mercek altına yatırdı.

➔ Türkiye’de bankalarca verilen 27.7 milyon bireysel kredi kartı ve bu kartlarla 4.2 trilyon lira harcama limiti bulunuyor.

➔ Bitişikteki tablodan görülebileceği gibi, limiti 200 bin liraya kadar olan 3 grup kartların sayısı 21 milyon. Bu kartlara toplam 1 trilyon 554 milyar lira limit tanımlanmış.

➔ Yüksek limitli gruplar olan 200-500 bin ve 500 bin TL üzerinin 6.7 milyon kredi kartı var ve toplam limiti 2 trilyon 697 milyar TL.

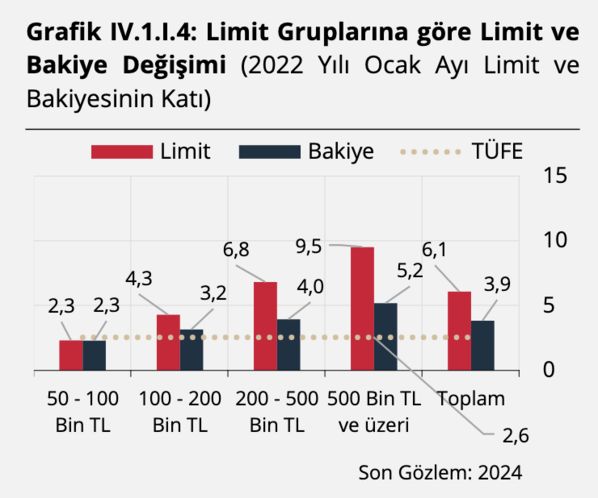

➔ 2022 Ocak ile 2024 Ocak dönemindeki iki yılda enflasyon TÜFE ile 2.6 kat artarken bireysel kredi kartlarının limiti ortalama 6.1 kat büyüdü. Kartların bakiyeleri de 3.9 kat arttı.

➔ Ancak 50 bin TL’ye kadar limiti olan kartların limit artışı 2.3 katta kalırken 500 bin TL üzerindeki kredi kartlarında limit artışı 9.5 kata ulaştı.

➔ En düşük ve en yüksek limitler arasındaki bu makas, en yoksul yüzde 5’lik grup ile en zengin yüzde 5’lik grubun arasındaki farktan çok daha büyük.

➔ Limit artışlarının büyük bölümü ve kullanılan bakiyelerin büyük kısmı da yüksek limitli kredi kartlarına ait.

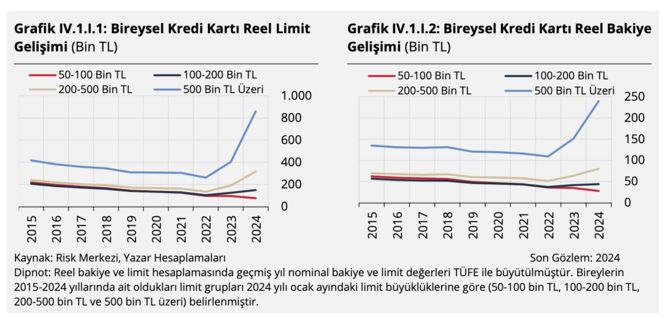

➔ Bitişikte yer alan Merkez Bankası grafiklerinden görülebileceği gibi, reel limit artışı da, reel bakiye artışı da 500 bin TL ve üzeri olan kredi kartlarında yoğunlaştı. 200 bin ve altı kredi limitlerinde ve harcamalarında kayda değer reel yükselişler görülmüyor.

FİYATLARI VE CARİ AÇIĞI ARTIRIYOR

➔ Merkez Bankası araştırmacıları ise şu değerlendirmeyi yapıyor:

➔ “Kredi kartı bakiyesinin hızlı büyümesinde yüksek limit sahibi grubun belirleyici olduğu gözlenmektedir. Bireylere tanımlanan yüksek limitlerin, bireylerde gelirleri ile uyumlu olmayan harcama davranışına ve tüketim talebine yol açması muhtemeldir.

➔ Bu noktada yüksek limitli kartların zorunlu olmayan saiklerle kullanımının, hem tüketim hem ara malı ithalatı kanalından cari dengeyi, hem de öne çekilen talepler kanalından enflasyonu olumsuz etkileyeceği not edilmelidir.

➔ Yüksek limit grubunda daha kritik olmakla birlikte kredi kartı limitleri ve ödeme koşullarının bireylerin gelirleri ve enflasyon ile uyumlu şekilde belirlenmesi, finansal istikrara ek olarak cari denge ve fiyat istikrarı açısından da önem arz etmektedir.”

- Ayılar kış uykusuna yatamayacak mı?10 dakika önce

- Önce dünyaya sonra borsaya açılma1 gün önce

- Kemal Şahin: Mısır'da iyi para kazanıyoruz1 gün önce

- Daron Acemoğlu: Asgari ücret verimlilikle artar1 gün önce

- Boğalar tatile ayılar işbaşına mı?3 gün önce

- 2025 şirketlerin dönüşüm yılı mı?6 gün önce

- Ücrette yüksek artışın engeli ne?1 hafta önce

- Dev rafineri yatırımı bir imzayı bekliyor1 hafta önce

- Rallide son viraj enflasyon1 hafta önce

- İhracatta durgunluk kalıcı mı?2 hafta önce