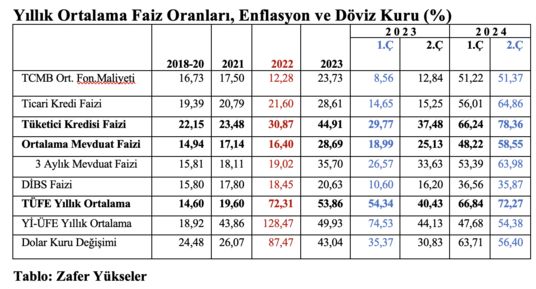

Zafer Yükseler’in GSYH verisini analiz ederken kullandığı bir tablo çok ilgimi çekti. Bu tablo son dönemde işlediğimiz, seçim öncesi negatif reel faiz uygulamasının rakamsal boyutlarını net biçimde ortaya koydu. Şirketler geçtiğimiz dönemdeki derin negatif faizli bol parayı çok arayacak. Yaşanan bu deneyimin ardından tasarruf sahipleri de varlıklarının değerini reel olarak korumak amacıyla sürekli tetikte ve arayışta olacaklar.

2023 1. ÇEYREK VE 2024 2. ÇEYREK FARKI

➔ Bitişikte yer verdiğimiz tabloda görüldüğü gibi 2018-2020 arasındaki üç yılın verileri toplu ve ortalama olarak alınıyor. Sonraki üç yıl ise 2021, 2022 ve 2023 tek tek sıralanırken 2024’ün ilk yarısı çeyrekler itibariyle verildi. Karşılaştırma için 2023 yılının ilk ve ikinci çeyrekleri de tabloya konuldu.

➔ Çeyrekler bazındaki bu son veriler 2023 yılı seçim öncesi ile seçim sonrası tablosunun nasıl değiştiğini ve ayrıştığını net biçimde ortaya koyuyor. Bu farkı en iyi yansıtan 2023 yılı birinci çeyreği ile 2024 yılı ikinci çeyreğidir.

➔ Seçim öncesi ve faizler artırılmadan önceki dönemi kapsayan 2023 yılı ilk çeyreğinde ortalama tüketici enflasyonu yüzde 54.34, üretici fiyatları yüzde 74.53 iken TCMB bankaları yüzde 8.56’dan fonladı. Aynı dönemde TL mevduat faizi ortalaması yüzde 19 idi.

➔ Düşük faizlerle toplanan fonların yüzde 14.65 faizle ticari krediye, yüzde 29.77 faizle tüketici kredisine dönüştü. Hazine’ye verilen borcun faizi de ortalama yüzde 10.60 düzeyinde gerçekleşti.

TL MEVDUATTA BİR ÇEYREKTE %23 REEL KAYIP

➔ Aynı dönemin TÜFE’sinin yüzde 54.34, ÜFE’sinin yüzde 74.53 olduğunu dikkate alınırsa ticari kredilerin faizi enflasyonun yüzde 27’sine denk geliyor.

➔ Aynı hesabı Üretici Fiyatlarına göre yaparsak yüzde 20 oranını buluruz. Bu durum yüzde 14 faizle alınan krediyle fonlanan malların, ÜFE oranı olan yüzde 74 fiyat artışıyla satıldığı anlamına geliyor.

➔ Bu nedenledir ki şirket karları 2020, 2021, 2022 ve 2023 yıllarında coştu. Bu dönemde en karlı iş TL bazında kredi kullanmak oldu. Kaynak transferi yanında yüksek enflasyona bağlı gelir dağılımında büyük bozulma yaşandı.

➔ Merkez Bankası kaynaklarının çok düşük faizle kullandırılmasının maliyeti enflasyon yoluyla tüm tüketicilere ve ekonomiye çıktı. En hızlı enflasyon artışı en hızlı gelir ve servet dağılımı bozulmasıyla çakışarak negatif döngü yarattı

➔ Gelir ve servet transferini besleyen asıl büyük kaynak mevduattı ve en büyük faturayı da TL mevduatı olanlar ödedi.

➔ Çünkü TÜFE’nin yüzde 54 olduğu dönemde mevduat faizi piyasa dışı müdahalelerle yüzde 19’da tutulunca enflasyonun 35 puan altında negatif faiz uygulandı. Bu da aynı dönem için yüzde 23’lük reel kayıp anlamına geliyor. -Yani geçen yılın ilk çeyreğinde TL mevduatta kalanların anaparası neredeyse dörtte bir düzeyinde eridi.

SON DURUM NE?

➔ Seçimlerin geride bırakıldığı ve para politikasının normalleştiği dönem olarak 2024’ün ikinci çeyreğini ele alabiliriz.

➔ Üç aylık dönemin ortalamasına göre TCMB fonlama faizi yüzde 51.37, mevduat faizi yüzde 58.55, ticari kredi faizi yüzde 64.86, tüketici enflasyonu yüzde 72.27, üretici enflasyonu 54,38 oldu.

➔ Mevduat sahiplerinin durumu iyileşmiş ama enflasyona karşı hala yüzde 8 reel kayıpta. Bu kayıp da tasarruf sahiplerini alternatif arayışlarına sürdürmeye zorluyor.

➔ Ticari kredi faizi ise yüzde 65 düzeyi ile TÜFE’nin 7 puan altında ancak ÜFE’nin de 11 puan üstünde. İki enflasyonun ortalamasını alsak 63 ediyor ki, kredi faizinin iki puan üstüne çıkıyor. Yani kredi altık bol olmadığı gibi ucuz da değil.

➔ Veriler 2023 ve 2024 yılı itibariyle iki farklı para politikası tablosunu sunuyor bize.

➔ Yine 2020’ye kadar normal, 2021’den sonra farklı iki para politikası ortaya konuldu.

TEKRARI NEDEN MÜMKÜN DEĞİL?

➔ 2024’ü bitirdiğimizde göreceğiz ki, 2021 ortasından 2023 ortasına kadar iki yıl çok istisna ve olağanüstü, para politikasının çukura düştüğü dönem olarak görülecek.

➔ Çukura düşmenin bedeli yüksek enflasyon yoluyla tüm tüketiciler ve ekonomiye, değer kaybeden TL’ye, özellikle de yerli para cinsinden tasarruf yapan mevduat sahiplerine çıktı.

➔ Bu acı deneyim nedeniyledir ki, benzer bir politikanın yeniden yürürlüğe konulması imkanı yoktur.

➔ Özellikle TL tasarruf sahipleri anında bunalıma gireceğinden piyasalarda şok dalgaları ardı ardına gelebilir.

➔ Buna yerli para sahiplerinin pür spekülatif gücü de eklenerek çok ani, hızlı gelişen ve önünde durulamayacak bir dalgaya dönüşeceğinden, ikinci negatif faiz çukuru açıldığı gibi kapanmak zorunda kalacak.