Yeni Finans Düzeninde "Cari Açık" Mihmandar Olmalı

Milli gelir, kriz istisnası hariç ortalama %6’nın üzerinde büyüyor, işsizlik oranı korkulduğu kadar yükselmiyor, TL değer kazanıyor, ihracat rekorlar kırıyor, dış dünya ile samimi ekonomik ilişkiler kuruluyor, bütçe gelirleri dolaylı vergiler sayesinde yüksek elde ediliyor, teknoloji üretmek için kafa yorma yerine ithal ara malına dayalı montaj sanayi ile pratik imalat yapılıyor, yıllarca para politikasını yerel sınırlarda yönetmek gayet kolay oluyor, giren döviz sayesinde borsa coşuyor, tahvil bono değer kazanıyor, piyasacılar memnun oluyor.

Çok sevdiğim bir mühendis büyüğümüz sıkça derdi ki; “mutluluk çekilen acıların bileşkesidir”. Herhalde buradan hareketle biraz ters mantıkla, “acılar, yaşanılan mutlulukların bileşkesidir” de denilebilir. Ekonomide yaşadığımız pek çok mutluluğun bir süre sonra acı olarak karşımıza çıkması herhalde en istemeyeceğimiz durumdur.

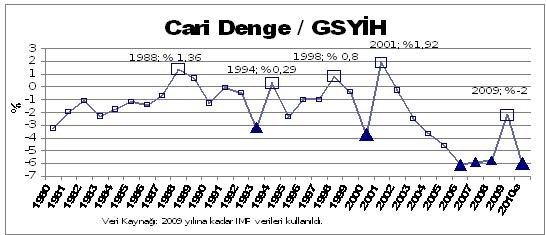

Doğrudur, “cari açık” yapabilmek için de bir başarı, itibar ve imaj gerekir. Ama cari açığı belli bir büyüklüğe gelen ülkeler öyle ya da böyle, bir gün duvara toslamış. Tosladığınızda, her şey sil baştan olmuş. Öncelikle de cari açık kapanmış. Bakınız Türkiye ekonomisine; ne zaman kriz olmuş diye. Kriz; kamu açığı, bankacılık kesimi açığı veya cari açığın herhangi birinin ya da hepsinin aşırı büyüdüğü dönemlerden hemen sonra geliyor; kriz döneminde resesyon ve çeşitli destekler ile de açıklar kapanıyor. 1988, 1994, 1998, 2001 yılları buna örnektir. Hatta 2009 resesyon yılında da cari işlemler hesabı fazlaya dönmese de, önceki yılki %6 açık oranından % 2 açığa gerilemiştir.

Bir yanda cari açığın faydalarına değinirken, diğer yanda da tecrübelere baktığımızda, gelecek için tehlike sinyalleri de alınıyor.

Kanaatimce, aslında cari açık kendi başına sorun değildir: Hatta doğru bir politika ile başarılmış ise, sorun ile hiç ilgisi de kalmaz. Sorun ne öyleyse? Sorun, cari açığa neden olan fon girişinin Türkiye’ye geliş amaçlarını iyi anlayamamaktan dolayı, takip eden bir dönemde yaşanılan finansman (likidite) eksikliği olmaktadır.

Sorunu ayrıntıya götürdüğümüzde; uluslararası fon mekanizmasında etkin rol almanın, sanayide yüksek teknolojiye ulaşmanın, ekonomide doğru sektörel tercihlemeyi başarmanın ve ödemeler dengesi kompozisyonunun bir çıpa gibi ele alınarak makro politika koordinasyonunun sağlanmasının gerekliliği daha fazla öncelik kazanır.

Türkiye’nin cari açığının son dönemde tüketime dayalı değil, ara malı ve makine ithalatına dayalı olması nedeniyle konuya bir derece pozitif bakanlarımız olmaktadır. Bu noktada, yatırıma ağırlık veren bir şirket gibiyiz. Finansçıların şirketlere sorduğu gibi; “bu kadar yatırımın karşılığında beklediğiniz nakit akışı ve teminatınız nedir?” sorusuna yanıt vermek gerekir. Buna cevap sağlıklı verilse, derecelendirme şirketleri de Türkiye’nin notunu bırakın 1-2 kademe, doğrudan en az 5-6 kademe zaten artırır. Güvenle yatırımlar yapıp, yüksek gelir sağlamaya yönelen, rekabet üstünlüğünü kabul ettirmiş bir ekonomi, küresel finans sistemini kendisine bağımlı hale getirmeye başladığı takdirde, “ya bu yabancılar kaçıp giderse” korkusundan da kurtulur.

Sürekli vurgulamaya çalıştığım üzere, son dönemde para politikasında bir anlamda eksen kayması dikkat çekiyor. Geçtiğimiz hafta TCMB kararını açıklamadan önce, genel beklenti faizlerde bir indirimin olmayacağı şeklinde idi; tabii ki bir ölçüde Sayın Başkan’ın bu yönde değerlendirilen ön açıklamalarının etkisi vardı. O ortamda, Bloomberg yayınında “ben olsam politika faizini 0.25 indirirdim” dediğimde öngörüm, para politika kararlarında bir süredir genel ekonomi ve finansal istikrara yönelik adım atılmakta oluşu, bir de cari açığın bir çıpa gibi ele alınmaya başlandığını düşünmemdi.

Yeni finansal düzende yatırım bankaları, “hedge” fonlar ve ülke fonlarının (SWF) yadsınamaz rolü var. Doğal amaçları “düşük risk ile planlı yüksek getiri” elde etmektir. Bunun için de her şey “mübah” olabilir, krizler de alet olarak kullanılabilir. Mihmandar cari açık ise, yeni finansal mimariyi daha iyi anlamak durumundayız.

- CDS Primleri, Kredi Notu, Türkiye ve Avrupa Birliği13 yıl önce

- Piyasalar genel seçimi fiyatlıyor13 yıl önce

- Davos'un 'ticari kriz'den haberi yok!13 yıl önce

- İyi ki varsın cari açık!13 yıl önce

- Seans durdurma rüzgârı ve İMKB13 yıl önce

- 2011 portföy yatırım stratejileri ve altın13 yıl önce

- Ekonomi ve manevi değerler13 yıl önce

- Ekonomide Merkez ve diğer konular13 yıl önce

- Doğru yatırım tercihleri ve sanayi stratejisi13 yıl önce

- Piyasalar 'Top sende' mağduru13 yıl önce