TCMB Başkanı Kavcıoğlu: Fiyat istikrarını cari açığı azaltarak sağlamayı hedefliyoruz

Türkiye Cumhuriyet Merkez Bankası (TCMB) Başkanı Şahap Kavcıoğlu, yılın son enflasyon raporunu sundu. Enflasyon beklentilerinde bir miktar artış yaşandığını belirten Kavcıoğlu, "Enflasyonun 2022'nin sonunda hedeflere yakınsayacağını düşünüyoruz" dedi. TCMB yıl sonu gıda enflasyonunu yüzde 15'ten yüzde 23.4'e yükseltti. 2021 yıl sonu TÜFE beklentisi yüzde 18.4 çıkarıldı. TCMB'nin önceki raporunda 2021 yıl sonu medyan enflasyon beklentisi yüzde 14.1 olmuştu. 2022 yılı TÜFE ise yüzde 7.8'den 11.8'e çıkarıldı. Kavcıoğlu, sunumun ardından TL ile ilgili soruya Türkiye'nin temel sorununun cari açık olduğunu belirterek, "Fiyat istikrarını cari açığı azaltarak sağlamayı hedefliyoruz. Cari açık düzeltildiğinde kur dengeye gelecektir." şeklinde cevap verdi. Kavcıoğlu, "Ters dolarizasyon gerçekleşiyor. Şu ana kadar döviz tevdiat hesaplarında 40 milyar dolar çözülme var." ifadelerini kullandı

Türkiye Cumhuriyet Merkez Bankası (TCMB) Başkanı Şahap Kavcıoğlu, yılın son enflasyon raporunu sundu. Başkan Kavcıoğlu'nun sunumda öne çıkan açıklamalarından satır başları şöyle:

- Küresel iktisadi faaliyette yılın ilk yarısında yaşanan toparlanmaya rağmen yakın dönemde açıklanan güven endeksleri, salgının etkisiyle gerilemeye başladı. Aşılama oranlarındaki artışa rağmen salgında yeni varyantlar küresel iktisadi faaliyet üzerindeki aşağı yönlü riskleri canlı tutuyor. Varyantlara ilişkin risklerin canlı kalması bazı ülkelerde büyüme görünümünü olumsuz etkiledi ve büyüme tahminlerinin aşağı yönlü güncellenmesine neden oldu.

TÜRKİYE'NİN DIŞ TALEP GÖRÜMÜNÜ OLUMLU SEYRİNİ KORUYOR

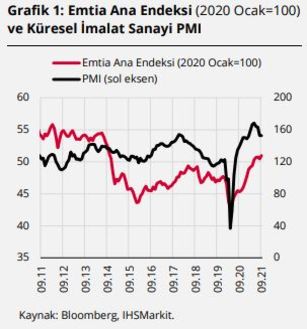

- Büyüme tahminleri Almanya ve ABD başta olmak üzere, en çok ihracat yaptığımız ülkelerden bir kısmı için aşağı yönlü güncellenirken, İtalya ve Rusya gibi önemli ticaret ortaklarında yukarı yönlü güncellendi. Küresel PMI endeksleri ulaştıkları tepe noktasına kıyasla gerilerken, gerek imalat gerekse hizmet sektörleri için 50 eşik seviyesinin üzerinde kalmaya devam etti. Bu gelişmeler, Türkiye’nin dış talep görünümünün olumlu seyrini koruduğunu gösteriyor. İşgücü piyasasına baktığımızda ise gelişmiş ülkelerin birçoğunda istihdamın seviyesi halen salgın öncesi düzeyinin altında seyrediyor.

- Emtia fiyatları bir önceki Rapor dönemine göre ortalama olarak artmakla birlikte, enerji ve enerji dışı fiyatların farklılaşması devam ediyor. Ham petrol ve doğal gaz fiyatlarının artmasıyla enerji fiyatları son dönemde hızlandı. Diğer taraftan enerji dışı emtia fiyatları ürün bazındaki farklılaşmaların etkisiyle yataya yakın bir seyir izledi.

- Küresel talepteki toparlanma, emtia fiyatlarındaki yüksek seyir, bazı sektörlerdeki arz kısıtları ve taşımacılık maliyetlerindeki artış uluslararası ölçekte üretici ve tüketici fiyatlarının yükselmesine yol açıyor. Başlıca tarımsal emtia ihracatçısı ülkelerde yaşanan iklim koşullarının küresel gıda fiyatları üzerinde olumsuz yansımalarını görüyoruz. Küresel enflasyondaki yükselişin enflasyon beklentileri ve uluslararası finansal piyasalar üzerindeki etkileri merkez bankaları tarafından yakından takip ediliyor.

Gelişmiş ülke merkez bankaları enflasyondaki yükselişin talep kompozisyonundaki normalleşme, arz kısıtlarının hafiflemesi ve baz etkilerinin devreden çıkmasıyla birlikte büyük ölçüde geçici nitelikte olacağını ancak enflasyondaki düşüşün zamanlamasına dair belirsizliğin olduğunu değerlendiriyor. Bu çerçevede, gelişmiş ülke merkez bankaları destekleyici parasal duruşlarını sürdürüyor ve varlık alım programlarına devam ediyor. Gelişmekte olan ülkelerin birçoğunda da gerek güncel enflasyon gerçekleşmeleri gerekse enflasyon beklentileri hedefin üzerinde seyrediyor. Bununla birlikte, beklentiler, enflasyonun 2022 yıl sonunda hedeflere yaklaşacağı yönündedir.

Küresel piyasalardaki bu gelişmelerin bir yansıması olarak gelişmekte olan ülkelere yönelen portföy akımlarının dalgalı bir seyir izlediğini görüyoruz. Çin hariç tutulduğunda son dönemde gelişmekte olan ülkelerden portföy çıkışları görüldü. Salgının seyri ve gelişmiş ülkelerde para politikasının ne zaman ve ne hızda normalleşeceğine ilişkin öngörüler, önümüzdeki dönemde de gelişmekte olan ülkelerin portföy hareketleri ve finansal piyasaları üzerinde etkili olmayı sürdürecek.

Küresel enflasyon gelişmeleri ve enerji fiyatlarındaki yükselişlerin de etkisiyle mevcut Rapor döneminde küresel risk iştahı dalgalı bir seyir izledi. Türkiye’nin de içinde bulunduğu gelişmekte olan ülkeler grubunda risk primi ve ima edilen döviz kuru oynaklıkları yükselirken, dolar endeksindeki güçlenmenin de etkisiyle döviz kurlarında değer kaybı yaşandı.

2021 yılı ikinci çeyreğinde milli gelir çeyreklik bazda yüzde 0,9, yıllık bazda ise yüzde 21,7 oranında arttı. İktisadi faaliyet, bu dönemde salgın kısıtlamaları ve finansal koşullardaki sıkılaşmayla birlikte bir miktar ivme kaybetse de uzun dönem eğiliminin üzerinde kalmaya devam etti. İkinci çeyrekte dönemlik büyümeye hem iç talep hem de net ihracat katkı verdi. İç talebin katkısında özel tüketim öne çıkarken, kamu harcamaları ve yatırımlar ılımlı seyretti. Net ihracatın büyümeye verdiği katkıda ise gerek güçlü seyreden ihracat gerekse altın ithalatındaki yavaşlamayla gerileyen ithalat rol oynadı.

Öncü göstergeler, iktisadi faaliyetin yılın üçüncü çeyreğinde dış talebin de etkisiyle güçlü seyrettiğini gösteriyor. Sanayi üretimi, Temmuz-Ağustos aylarında yükseliş eğilimini sürdürdü. Ciro endeksleri, yurt dışı talebin üçüncü çeyrekte, özellikle ara malı ve sermaye malı sektörlerinde sanayi üretimini desteklemeye devam ettiğine işaret ediyor.

Aşılamanın hızlanması, küresel ekonomideki toparlanma sürecini destekliyor. Türkiye'de ve tüm dünyada aşılama oranlarının artmasıyla birlikte salgın tedbirlerinin kademeli olarak kaldırılması, dış talebin iktisadi faaliyete katkısını artıran bir faktör olarak ortaya çıkıyor. Diğer yandan, virüsün yeni varyantlarının ortaya çıkmasının da etkisiyle vaka sayılarında gözlenen artış, salgının seyrine ilişkin belirsizliklerin devam etmesine neden olmaktadır.

Aşılamanın toplumun geneline yayılması salgından olumsuz etkilenen başta turizm olmak üzere hizmetler sektörünün canlanmasına ve iktisadi faaliyetin daha dengeli bir bileşimle sürdürülmesine olanak tanıyor. Perakende satış hacim endeksi, açılmanın etkisiyle kuvvetli bir artış kaydetti. Haziran ayından bu yana aşılamadaki güçlü ivme ile birlikte kısıtlamaların hafifletilmesi, turizm faaliyetindeki ve ilgili hizmet kalemlerindeki toparlanma eğiliminin belirginleşmesinde rol oynadı. Dayanıklı tüketim malları talebi yavaşlarken, dayanıksız tüketim mallarında bir toparlanma gözlendi. Talepteki bu dengelenme, cari işlemler dengesi, enflasyon ve istihdam üzerindeki olumlu etkilerinden dolayı önem arz ediyor.

Anket verileri, firmaların gelecek için yatırım harcamalarını artırmayı planladığına işaret ediyor. İmalat sanayi firmalarının yatırım eğilimleri üçüncü çeyrekte 2011 yılı üçüncü çeyreğinden bu yana en yüksek değerini aldı. Ekim ayında da yatırım eğilimindeki artış sürdü. Bu artışı farklı ölçekteki firmalar genelinde görüyoruz. Sektörel açıdan değerlendirdiğimizde de ara malları ve yatırımlarda daha güçlü olmak üzere ana sektörler geneline yayılan bir yatırım eğilimi görüyoruz.

Yatırımlar ve krediler ilişkisine değinecek olursak, üçüncü çeyrekte firmalarımızın sabit yatırıma yönelik kredi talebinin de yükseldiğini gözlemledik. PPK kararlarımızda parasal duruştaki sıkılığın ticari kredilerde öngörülenin ötesinde daraltıcı etki yapmaya başladığını belirtmiştik. Ticari kredi faiz oranlarındaki düşüşün de etkisiyle önümüzdeki dönemde krediler sabit sermaye yatırımlarını daha da fazla destekleyecektir.

İstihdama ilişkin yüksek frekanslı veriler, açılmanın etkisiyle işgücü piyasasında da toparlanmaya işaret ediyor. Hizmetler sektörü istihdamı, salgına dair kısıtlamaların da etkisiyle daha yavaş bir toparlanma sergilemişti. Ancak son dönemde burada güçlü bir istihdam artışı ile salgın dönemi kayıplarının tamamen telafi edildiğini gördük. Ayrıca güçlü giden ihracatın da katkısıyla, sanayi sektörü istihdamının diğer alt kalemlere göre daha da olumlu seyrettiği dikkat çekiyor.

Sonuç olarak, tarım dışı istihdamın öncelikle sanayi sektörünün katkısı ile toparlanmaya başladığını, hizmet sektöründen gelen sınırlı katkıya rağmen 2021 yılı ilk çeyreğinde salgın öncesi düzeylere ulaştığını görüyoruz. Son olarak hizmet sektöründeki açılma ve turizmin katkısı ile beraber işgücü piyasasının salgın dönemi etkilerini büyük ölçüde atlattığını söyleyebiliriz.

İhracat, küresel talepteki hızlı toparlanma ve ihracat fiyatlarındaki yükselişe bağlı olarak üçüncü çeyrekte güçlü seyrini sürdürdü. Parasal sıkılaştırmanın krediler ve iç talep üzerindeki yavaşlatıcı etkileri, ithalat artışını sınırladı. Böylece, uluslararası emtia fiyatlarındaki yüksek artış ve iktisadi faaliyetin güçlü seyrine rağmen, ithalat üçüncü çeyrekte bir önceki çeyreğe göre daha ılımlı bir artış eğilimi izledi.

Türkiye, ihracatta gösterdiği güçlü performans sayesinde en büyük pazarımız olan Avrupa ile dış ticaretinde fazla verir konuma gelmiştir. Asya bölgesi ile yapılan ticarette ise açık vermeye devam ediyoruz.

Üçüncü çeyrekte uluslararası emtia fiyatlarındaki yükselişe bağlı olarak ithalat fiyatlarındaki artış eğilimi sürerken, ihracat fiyatlarındaki artış görece daha zayıf seyretti. Bu durum, dış ticarette miktar bazında gerçekleşen dengelenmenin cari işlemler dengesine yansımasını sınırlıyor. Diğer taraftan, hizmet gelirlerinde ise aşılamanın hızlanması ve kısıtlamaların kaldırılmasıyla birlikte toparlanma güç kazandı. Önümüzdeki dönemde olumlu dış talep koşullarına bağlı olarak ihracattaki güçlü artış eğiliminin desteğiyle yılın geri kalanında yıllıklandırılmış cari işlemler dengesindeki iyileşmenin sürmesini öngörüyoruz. Cari işlemler dengesindeki bu eğilimin güçlenerek devam etmesi, önümüzdeki dönemde dış finansman ihtiyacını azaltarak ülke risk primini olumlu etkileyecek bir unsur olacaktır.

Ödemeler dengesindeki gelişmelerin TCMB’nin uluslararası rezervleri üzerinde olumlu yansımalarını görüyoruz. Son dönemde rezervlerde istikrarlı bir artış eğilimi gözleniyor. Bu dönemde özellikle reeskont kredi geri dönüşleri, zorunlu karşılık adımları ve cevherden altın alımları TCMB rezervlerini yukarı yönlü etkileyen faktörler olarak ön plana çıkıyor. Ayrıca diğer merkez bankalarıyla yapılan swap işlemleri ve SDR tahsisatı gibi gelişmeler de rezervleri yukarı yönlü etkileyen diğer faktörler oldu. 15 Ekim 2021 tarihi itibarıyla rezerv rakamı yaklaşık 126 milyar ABD doları seviyesine yükseldi. Önümüzdeki dönemde de TCMB olarak para politikasının aktarım mekanizmasını kuvvetlendirmek amacıyla rezerv birikiminin devam etmesini amaçlıyoruz. Bu doğrultuda reeskont kredileri temel rezerv biriktirme aracı olarak ön plana çıkıyor. Ayrıca, son dönemde reeskont kredi mekanizmasının etkinliğini artırmaya yönelik çeşitli adımlar da attık.

Finansal koşullara geçecek olursak, güçlü parasal sıkılaştırmanın krediler ve iç talep üzerindeki yavaşlatıcı etkileri devam ediyor. Yıllık kredi büyümesi yüzde 8,7 seviyesine gerilerken reel olarak kayda değer bir düşüşe işaret ediyor. Ancak, kredi büyüme kompozisyonuna yakından baktığımızda üçüncü çeyrek itibarıyla parasal duruşun sıkılığının ticari kredilerde öngörülenin ötesinde daraltıcı etki yapmaya başladığını görüyoruz. Ticari krediler kur etkisinden arındırılmış olarak yüzde 6,7’lik büyüme ile geçmiş yıllar ortalamasının oldukça altında seyrediyor. Bunun yanında, ihtiyaç kredileri ve kredi kartı harcamaları üzerinde, Eylül ayında alınan yeni kararlarla güçlendirilen makroihtiyati politika çerçevesinin olumlu etkileri gözlenmeye başladı. Yüksek frekanslı kredi verileri, söz konusu tedbirlerin de etkisiyle ihtiyaç kredisi artış hızının yavaşladığına, vade kompozisyonunun ise bir miktar kısaldığına işaret ediyor. Yatırım iştahı yüksek firmaların finansmanının desteklenmesi için ticari kredilerdeki gelişmeleri önemsiyoruz. Bireysel kredilerin daha ılımlı ve dengeli bir büyüme sergilemesinin, enflasyon görünümü ve dış denge üzerindeki riskleri sınırlamak için önemli olduğunu bir kez daha vurgulamak istiyorum.

ENFLASYON GÖRÜNÜMÜ

Tüketici enflasyonu, yılın üçüncü çeyreğinde, gıda ve başta enerji olmak üzere ithalat fiyatlarındaki artışlar ile tedarik süreçlerindeki aksaklıklar gibi arz yönlü unsurlar, yönetilen/yönlendirilen fiyatlardaki artışlar ve açılmaya bağlı gelişmelerin etkisiyle yükseldi. Bu dönemde, tüketici enflasyonu yüzde 19,58 ile Temmuz Enflasyon Raporunda sunulan tahmin aralığının üzerinde, B enflasyonu ise yüzde 18,63 ile tahmin aralığının içinde gerçekleşti. Bu farklılaşmada büyük ölçüde işlenmemiş gıda fiyatlarındaki artış eğilimi belirleyici oldu. C çekirdek göstergesinde ise enflasyon yüzde 16,98 olarak gerçekleşti.

B endeksinin yıllık enflasyonu, yılın üçüncü çeyreğinde bir önceki çeyreğe göre artarken, C endeksinin yıllık enflasyonu aynı dönemde bir miktar azaldı. Yılın üçüncü çeyreğinde enflasyon eğiliminde kapanma ve açılma dönemlerinin de etkisiyle dalgalı bir seyir gözlendi. Bu dönemde enflasyon eğilimi temel mal grubunda gerilerken, işlenmiş gıda ve yeniden açılmaya bağlı olarak hizmet grubunda yükseldi.

Gıda fiyatlarının enflasyon dinamikleri üzerindeki belirleyici etkisi tüm dünyada önemini koruyor. Olumsuz hava koşulları, kuraklık, bazı ülkelerde gıda ihracatına yönelik özel kısıtlamalar ve stok artışı gıda fiyatlarında küresel bir yükselişe neden oluyor. Bu çerçevede, diğer ülkelerin merkez bankaları ve politika yapıcıları da, gıda fiyatlarındaki gelişmeleri, çekirdek enflasyon gelişmelerini ve artan enflasyonun beklentiler üzerindeki etkisini dikkatle takip ediyorlar.

Gıda fiyatlarındaki bu eğilimi Türkiye'de de gözlemliyoruz. Temmuz ve Ağustos aylarında gıda fiyatları enflasyonu gerek tarihsel ortalamalardan gerekse gıda dışı enflasyondan belirgin olarak yüksek seyretti. Eylül ayında işlenmemiş gıda enflasyonu son iki aydır gözlenen yüksek artışlar sonrası bir miktar düzeltme kaydetti, işlenmiş gıda enflasyonu ise tarihsel ortalamalarda gerçekleşti. Yıllık gıda enflasyonu Eylül ayında taze meyve sebze fiyatlarının etkisiyle sınırlı bir oranda gerilemesine karşın yüksek seviyesini korudu. Tüketim sepeti içerisinde gıdanın göreli ağırlığının fazla olması ve gıda enflasyonundaki mevcut yüksek seviyeler nedeniyle, ülkemizde gıdanın tüketici enflasyonuna katkısı pek çok ülkeye kıyasla daha fazla oluyor.

Enflasyon beklentilerinin seyrine baktığımızda, hem piyasa katılımcıları anketi hem de piyasa bazlı göstergeler enflasyon beklentilerinde son dönemde bir miktar artışa işaret ediyor.

Enflasyon görünümü, salgının seyri ile salgın dönemine özgü koşulların arz zincirleri üzerindeki etkileri, iktisadi faaliyetin ve talep kompozisyonunun durumu ve finansal koşullar birlikte dikkate alındığında para politikasında güncelleme ihtiyacı olduğu değerlendirilmiş, bu çerçevede Eylül ve Ekim aylarında politika faizinde toplam 300 baz puan indirime gidilmiştir. Para politikası duruşumuzu belirlerken, para politikasının etkileyebildiği talep unsurları, çekirdek enflasyon gelişmeleri ve arz şoklarının yarattığı etkilerin ayrıştırılmasına yönelik analizler değerlendirilmiştir. Geçtiğimiz üç aylık dönemde Merkez Bankası fonlaması sade bir operasyonel çerçevede, açık piyasa işlemleri ve kur takası işlemleri kanalıyla yapılmıştır. Para piyasasındaki gecelik faizler Merkez Bankası politika faizi etrafında oluşmaya devam etmektedir.

Orta vadeli tahminler üretilirken, başlangıç noktası olarak şimdiye kadar özetlediğim iktisadi görünümü esas aldık. İthalat fiyatları, gıda fiyatları, küresel büyüme ve maliye politikası gibi dışsal unsurlar için varsayımlarımızı gözden geçirdik ve güncelledik.

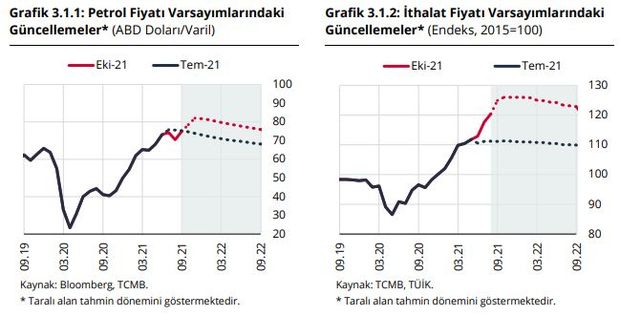

Ham fiyatları, geçtiğimiz dönemde Temmuz Enflasyon Raporu tahminlerimizle büyük ölçüde uyumlu olarak gerçekleşti. Ancak, arz-talep uyumsuzluğuna bağlı olarak Eylül ayında başlayıp Ekim ayında da devam eden fiyat artışları, ham petrol fiyatlarının önümüzdeki dönemde Temmuz ayı tahminlerimizin üzerinde kalacağına işaret ediyor. Bu nedenle, ham petrol fiyatı varsayımlarımız yukarı yönlü güncellendi. Bildiğiniz gibi, ham petrol fiyatlarına dair varsayımlarımızı uluslararası piyasalarda oluşan vadeli fiyat eğrilerinin ortalamasını alarak oluşturuyoruz. Buna göre, petrol fiyatı varsayımımızı 2021 yılı için ortalama 70,8 ABD dolarına, 2022 yılı için ise 77,5 ABD dolarına yükselttik. Petrol fiyatlarındaki artışın yanı sıra doğal gaz fiyatlarının da son dönemde hızlı bir şekilde artmasına bağlı olarak uluslararası emtia fiyatları enerji fiyatlarının katkısıyla yükseldi. Bu doğrultuda, ithalat fiyatlarının genel seviyesine ilişkin varsayımlar da enerji fiyatları kaynaklı olarak Temmuz Enflasyon Raporu varsayımlarımızın üzerinde kaldı. Uluslararası piyasalarda oluşan vadeli fiyat eğrisi önümüzdeki dönemde ithalat fiyatlarının bir süre daha yükseldikten sonra düşüşe geçeceğine işaret etmektedir.

Gıda enflasyonu varsayımlarımızı uluslararası fiyatlarda gözlenen artışlar ve tarımsal kuraklık gelişmelerini dikkate alarak 2021 ve 2022 yılları için yukarı yönlü güncelledik.

Küresel iktisadi faaliyet üzerinde delta varyantı kaynaklı belirsizliklerin artmasına rağmen, dış talep görünümüne ilişkin varsayımlarımızda, geçtiğimiz Rapor dönemine göre bir güncelleme olmadı.

Maliye politikası ve finansal politikaların, para politikası ile eşgüdüm içerisinde, enflasyonda öngörülen düşüş patikasıyla uyumlu bir makro çerçevede belirleneceği bir orta vadeli görünümü esas aldık.

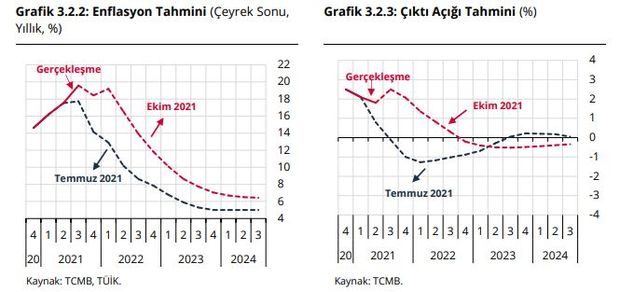

Şimdi sizlerle, anlattığım bu genel çerçeve dâhilinde ürettiğimiz enflasyon ve çıktı açığı tahminlerimizi paylaşacağım. Temel varsayımlarımız ve kısa vadeli öngörülerimiz doğrultusunda, para politikası duruşunun, geçici etkilerin ortadan kalkmasıyla enflasyonun yeniden düşüş eğilimine dönmesini sağlayacak sıkılıkta oluşturulmaya devam edileceği bir görünüm altında enflasyonun kademeli olarak hedeflere yakınsayacağını öngörüyoruz. Bu çerçevede, enflasyonun 2021 yıl sonunda yüzde 18,4 olarak gerçekleşeceğini, 2022 yıl sonunda yüzde 11,8’e ve 2023 yıl sonunda ise yüzde 7,0 seviyesine geriledikten sonra orta vadede yüzde 5 düzeyinde istikrar kazanacağını tahmin ediyoruz.

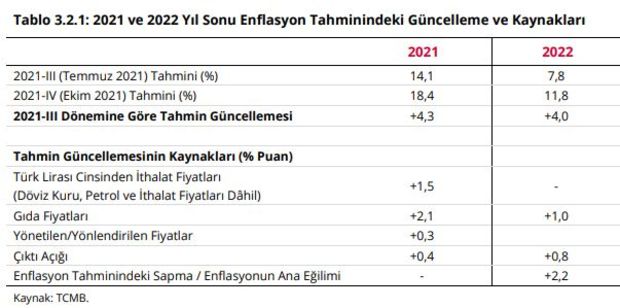

Böylece, 2021 yıl sonu enflasyon tahminini 4,3 puanlık güncellemeyle yüzde 14,1’den yüzde 18,4’e yükselttik. Bir önceki Rapor dönemine göre gıda fiyatları ve Türk lirası cinsinden ithalat fiyatları varsayımlarındaki güncellemeler, enflasyon tahminini sırasıyla 2,1 puan ve 1,5 puan artırdı. Yönetilen/yönlendirilen fiyatlar ise, büyük ölçüde alkol-tütün kaynaklı olarak tahmini 0,3 puan yükseltti. Ayrıca, çıktı açığındaki güncelleme de tahmini 0,4 puan yukarı çekti.

2022 yıl sonu enflasyon tahminini de yüzde 7,8’den yüzde 11,8’e yükselttik. Başlangıç koşullarındaki güncellemenin enflasyonun ana eğilimine etkileri, 2022 yıl sonu enflasyon tahminini 2,2 puan artırdı. Diğer yandan, gıda enflasyonu varsayımındaki güncelleme tahmini 1,0 puan artırırken, çıktı açığındaki değişiklik ise 0,8 puan yükseltici yönde katkıda bulundu.

Enflasyonda son dönemde gözlenen yükselişte; gıda ve ithalat fiyatlarındaki artışlar ile tedarik süreçlerindeki aksaklıklar gibi arz yönlü unsurlar, yönetilen/yönlendirilen fiyatlardaki artışlar ve açılmaya bağlı gelişmeler etkili oldu. Yeniden açılmaya bağlı olarak bilhassa yaz aylarında lokanta-otel gibi bazı sektörlerde talep yönlü etkiler gözlemledik. Ayrıca, salgın döneminde bazı sektörlerde ülkemize olan ek taleple ihracatımızda güçlü artış eğilimi kaydedildi. Hâlihazırda tedarik sürecine yönelik veriler küresel ölçekte arz yönlü unsurların etkisini koruduğuna işaret ediyor. Özellikle ilk dönemde küresel talepte kaydedilen ani yükselişe, arz koşulları karşılık vermekte zorlandı. Bu gelişmelerin de yansımasıyla uluslararası emtia fiyatlarında ve navlun ücretlerinde kayda değer artışlar izlendi. Salgın koşulları da bu görünümü ağırlaştırdı. Bu tür kısıtların önümüzdeki dönemde kademeli olarak hafiflemesini bekliyoruz.

Para politikasının etkileyebildiği talep unsurlarını, çekirdek enflasyon gelişmelerini ve arz şoklarının yarattığı etkilerin ayrıştırılmasına yönelik analizleri değerlendirerek para politikası duruşumuzda bir güncelleme yaptık. Bununla birlikte, arz yönlü arızi unsurlardan kaynaklı olarak politika faizinde yaptığımız aşağı yönlü düzeltme için yıl sonuna kadar sınırlı bir alan kaldığını değerlendiriyoruz.

Son olarak, iklim değişikliğinin merkez bankacılığına etkisine değinerek bizim bu konudaki duruşumuzu kısaca özetlemek istiyorum. Teknolojinin gelişimi ve hızlı sanayileşmenin yol açtığı küresel ısınma sorunu iklim değişikliklerini de beraberinde getiriyor. Küresel iklim değişiklikleri iktisadi faaliyeti etkileyerek, başta gıda fiyatları olmak üzere genel fiyat düzeyinde ve dolayısıyla enflasyonda dalgalanmaya neden olabiliyor. Ayrıca, küresel iklim değişiklikleri yarattığı farklı finansal riskler aracılığıyla finansal sistemi de olumsuz etkileyebiliyor. Nitekim küresel iklim değişikliği, fiyat istikrarı ve finansal istikrara dair yarattığı riskler nedeniyle pek çok merkez bankası ve uluslararası finansal kuruluş tarafından yakından izleniyor.

Bu kapsamda, son dönemde ülkemizde de yurt içi bankalar ve reel sektör tarafından da sürdürülebilirlik temalı sendikasyon kredi temini ve eurobond kıymet ihraçlarının gerçekleştirildiğini gözlemliyoruz. Yurt içi bankalar ve reel sektörün fonlama yapısı içerisinde sürdürülebilir temalı kaynakların payının artmasının ve bu şekilde çevre dostu ve sosyal temalı yatırımların gerçekleştirilmesinin önemli olduğunu değerlendiriyoruz.

Bu çerçevede, Türkiye Cumhuriyet Merkez Bankası olarak para politikasının ana hedeflerinde bir değişikliğe yol açmadan, küresel iklim değişikliğinin yarattığı finansal riskleri azaltmak amacıyla sürdürülebilir finans uygulamalarını uzun vadeli bir politika olarak desteklemeyi önemsiyoruz. Bu doğrultuda söz konusu fonlama kaynaklarına dair teşvik edici zorunlu karşılık uygulamaları, sürdürülebilir temalı kıymetlerin TCMB likidite yönetimi çerçevesinde teminat olarak kabul edilmesi gibi çeşitli adımlara dair çalışmalarımızı sürdürüyoruz.

KAVCIOĞLU: "ŞOKLAR GEÇİCİ"

- Biz de diğer gelişmiş merkez bankaları gibi bu şokların geçici olduğunu düşünüyoruz. Uzun süredir sıkı para politikası uyguladık son 1 yılda 11 puan faiz yükseltmiştik. Enflasyondaki artışın bu arz şoklarından arındırarak bu konuda kutumuz da var raporda çalışmalar sürüyor. Gelinen noktada indirime gitme nedenimiz arzi sıkıntıları kaldırarak kendimize bir alan gördük. Bu arz şoklarının geçici olduğunu düşünüyoruz.

- Dolayısıyla gelişmelere göre yıl sonuna kadar buralardaki değişimleri arkadaşlarımız çalışıyor. Çalışmalar sonucunda geçici olarak ifade ettiğimiz durumun ne kadar imkan sağlayacağını, ne yönde gelişme göstereceğini göreceğiz. Arkadaşlarımızın çalışmaları ışığında kararlarımızı vereceğiz. Ekip çalışması ile veri odaklı analize dayalı karar veriyoruz. Merkez bankalarının geçici düşündüğü arz sıkıntılarını aynı şekilde değerlendiriyoruz, gelişmeleri takip edip kararları vereceğiz. Enflasyondaki artışın 10 puanı gıda ve enerji kaynaklı /Kur artışı hedefimiz yok/Yüzde 5+5+5 hedefi fiyat istikrarı ile çelişti, başarılı olamadı

- Kurdaki artış enflasyona bir miktar yansıyabilir. Parasal genişlemeye sebep olmadan seçici kredi veren bir sistem amaçlıyoruz. Fiyat istikrarını cari açığı azaltarak sağlamayı hedefliyoruz. Kredi faizlerinin zaman içinde daha fazla aşağı gelmesini bekliyorum.

- Ters dolarizasyon gerçekleşiyor. Şu ana kadar döviz tevdiat hesaplarında 40 milyar dolar çözülme var. Ters dolarizasyonun devamıyla kurlardaki etkinin de hafifleyeceğini düşünüyoruz

"YÜKSEK CARİ AÇIKLA DEZENFLASYON ORTAMI SAĞLANMIYOR"

- Kur geçişkenliğinin enflasyona olumsuz etkisi var. Ama bu dönem daha az olmasını bekliyoruz. Çünkü kur zaten haziran ayında 8.80 idi. Bu geçişkenlik zaten yaşanmıştı. Bir miktar enflasyona yansıyacak. Arizi faktörleri ayrıştırmaya dikkat ediyoruz. Enflasyon zaten yüksek. 1 yıl uyguladığımız para politikasıyla birlikte daha önce yaptığımız iletişimde de eylül ekim aylarında enflasyonun düşeceği ve faiz indirimlerine gideceğimizin iletişimini yapmıştık.

- Enflasyondaki artışın para politikasıyla müdahale edeceğimizden bir sıkıntı yok. Talep dışında bu da geçici kabul ediyoruz tüm dünya gibi. Faiz artıran ülkeler var ve onlar da enflasyonun altında. Türkiye, bunu 1 yıldır uyguluyor. Biz faiz artırırken onlar ne yaptı diye bakmak lazım onlar artırırken biz onlarla kıyaslamıyoruz, Ama dünyadaki gelişmeleri de takip ediyoruz.

- Türkiye'nin konumu çok farklı ve iyi durumda. Faizlerin inmesi üretimin yatırımların artması noktasında üzerimize düşeni yapıyoruz yapacağız da.

- Cari fazla verdiğimizde çok daha sağlıklı bir fiyat istikarına kavuşmuş olacağız. Yüksek cari açıkla dezefnlasyonist ortamın fiyat istikrarını sağlamadığını gördük. Bence, cari fazlayı nasıl vereceğimizi ve bunun için merkez bankasının üzerine düşeni ne kadar ve nasıl yaptığını. tartışmamız lazım. Biz bunu hakkıyla yaptığımızı düşünüyoruz. Faizlerin indirilmesi, reeskont kredilerinde faizlerin indirilmesi, vadelerin artırılması... Gerçek fiyat istikrarını enflasyonu düşürme ve fiyat istikrarını sağlama konusunda Merkez Bankası, önemli bir misyon üstlenmiş ve hakim bir şekilde yapıyor, yapmaya devam edecek.

"CARİ DENGE İLE FİYAT İSTİKRARI SAĞLAMA POLİTİKAMIZ DEĞERLENDİRİLMELİ"

- Cari denge ile fiyat istikrarını sağlama politikamız değerlendirilmeli. Merkez Bankası olarak yatırım ve üretimi destekleyen krediler noktasında daha seçici olup parasal genişlemeye çok fazla meydan vermeden bu sektörlerin desteklenmesi lazım.

- Cari fazla vereceğimiz noktaya gelecek, cari fazla bizi daha kalıcı bir dezenflayson sürecine sağlıklı bir fiyat istikrarına götürecek ve kur da dengelenmiş olacak. Bunlar birbirini tamamlayan şeyler. İlla şu rakama ulaşılması diye bir şey yok. Hepsi kontrolümüzde, kontrollü bir şekilde gidiyoruz. Enflasyonist baskı yaratmaması konusunda eylülde makro ihtiyati tedbirler aldık vade kısıtlamaları özellikle ihtiyaç kredilerinde. Konut kredilerinde faiz oranını bankalar sektör de kendine bir hedef belirliyor. Bizim bir yönlendirmemiz sö konusu değil. Faiz oranlarının inmesiyle bir miktar ivme yukarıya gidecek. Enflasyon üzerinde olumsuz etkisi olmayacak, fırsat da vermeyiz gerekirse gerekli tedbirleri alacağız.

- Para politikası kararları çerçevesinde enflasyon görünümü üzerinde etkileri dikkate alarak hareket ediyoruz. Politikalarımızda çok fazla bir değişiklik yok. Sadece çekirdek enflasyonu baz almadık. Arz şoklarından, talepten de bahsettik çekirdek enflasyonda. PPK toplantısıyla müdahale edemediğimiz alanlara ilgili gelişmelere işaret ederek bunlarla ilgili gelişmeleri takip edeceğimiz ifade ettik. Tamamen değişken bütün merkez bankalarının da kabul ettiği geçici unsurlara atıfta bulunarak bunların enflasyon üzerindeki etkilerini değerlendireceğimizi ifade ettik.

- Türkiye'nin cari fazla vermesi noktasında yıllardır çalışmalar var. Bunu önemsiyoruz. Cari açık verdiğinizde bunun sürdürülebilir olmadığını yıllardır Türkiye tecrübe etmiştir, etmeye devam ediyor. Bu yüksek cari açıkla sağladığınız dezenflasyon ortamının kalıcı sağlıklı bir fiyat istikrarını sağlamadığını yine tecrübe ettik.

- Cari fazla verdiğimiz noktada daha kalıcı bir dezenflasyon sürciyle daha kalıcı bir fiyat istikrarı sağlanacağını söylüyoruz. Bu Türkiye'nin önündeki yoldur, Merkez Bankası bu konuda destek olmaya çalışıyor olacaktır da. Enflasyonla ilgili hedefimizden vazgeçmiş değiliz, temel hedefimiz fiyat istikrarını sağlamak ve enflasyonu düşürmek.

"CARİ DENGE DESTEKLERİ REESKONT KREDİLERİ KANALIYLA SÜRDÜRÜLECEK"

- Bizim ana görevimiz fiyat istikrarını sağlamak. Bizim diğer konularda hükümete, bakanlık ve sektörlere yardımcı olmak. Merkez Bankası'nın kanunla verilmiş görevi bellidir. Fiyat istikrarını sağlnaması noktasında ihracatın artırılması cari dengenin sağlanması noktasında Merkez Bankası üzerine düşen görevi yapmaya çalışıyor. Bakanlıkların ayrıştırdığı 900 üzerinde ürün ithal ikamesini sağlayacak ürünlerle önemli teşvikleri var. İtal ikamesi noktasında Türkiye'nin ihtiyacı olduğu sektörlere yatırım yapan firmalara bir reeskont kredisi uygulamamız var. MB olarak Cari dengenin sağlanması noktasında desteklerini reeskont kredileri kanalıyla sürdürecektir.

- Yeni swap anlaşması için görüşmelerimiz devam ediyor. Zaman takvim vermem zor çeşitli ülkelerle görüşmelerimiz var. Karşılıklı bizden talep eden var. Ticaret açığı verdiğimiz ülkelerle bu konuda görüşmelerimiz sürüyor. Swap anlaşmalarıyla yerel para cinsinden ticaretimizin geliştirilmesi cari denge açısından çok önemli olduğunu düşünüyoruz.

- Merkez Bankası kanundan aldığı görevleri yerine hakkıyla getimeye çalışıyor, hiçbir şeyden etkilenmeden. Dünyada hiç bir merkez bankası bu kafdar tartışılmıyor. Bizim kadar şeffaf bizim kadar rakamlarını, bilançosunu açık şekilde paylaşan çok az merkez bankası var.

- Enflasyon ve cari açıkla ilgili çalışmalara yapıyoruz, yapmaya devam ediyoruz. Türkiye'de kabul edilmiş yüzde 5 cari açığın finanse edilebilir bir oran olduğu bu şekilde dezenflayonist bir sürecin ve fiyat istikrarının sağlanacağı söyleniyor. Bizim yaptığımız çalışmalar cari açığın, cari fazla vermeden cari dengeye gelmeden sağlanacak büyüme ve büyümenin sürdürülebilir finansmanı noktasında her zaman dış kaynağa ihtiyaç olduğu için kalıcı bir fiyat istikararı sağlanması mümkün olmamış. Geçici olarak sağlanan fiyat istikrarının uzun sürede başarılı olmadığını görüyoruz. Selektif anlamda söyleme nedenim daha yüksek teknolojil ürünler, ihracatı forse eden ürünler, ara maddeler, ham maddelerin üretimi noktasında finansman sağlanması ve bizim reeskont kredileriyle desteklememiz daha verimli bir üretimi sağlayacak. Bu da Türkiye'de cari dengenin oluşmasına akabinde kalıcı bir dezenflasyon süreci yakalayacağımızı düşünüyorum.