Şimdi bu neyin çalkantısı?

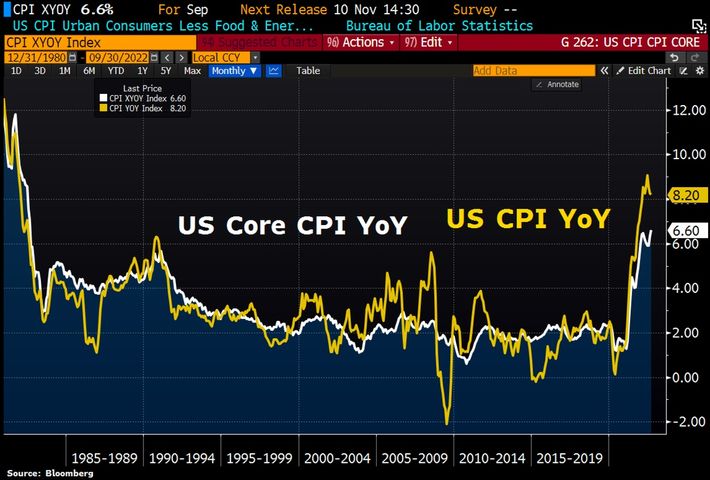

Küresel piyasaların dört gözle beklediği, Fed’in faiz artırımlarına hızlı mı yoksa yavaş mı devam edeceğinin temel belirleyicisi haline gelen ABD enflasyonu dün açıklandı. Enflasyon yıllık bazda bir tık geriledi ancak enerji ve gıdanın dışlandığı ve Fed’in politikasını belirlerken asıl izlediği çekirdek enflasyon kötü geldi.

➔Eylül ayında yüzde 0.3 beklenen tüketici fiyatları bir önceki aya göre yüzde 0.4 arttı.

➔ABD’de yıllık bazda enflasyon ağustosta yüzde 8.3’ten eylülde yüzde 8.2’ye inmesine karşılık beklenti yüzde 8.1 çıkacağı yönündeydi.

➔Düşüş haziran ayında yüzde 9.1’den başlamıştı. Gerileme var ama yavaşın da yavaşı. Toplamda politika faizi 6.5 ayda 3 puan artırılırken enflasyondaki gerileme sadece 0.9 düzeyinde kaldı.

➔Asıl endişe yaratan veri ise yine çekirdek enflasyon oldu. Gıda ve enerji hariç tüketici fiyatları önceki aya göre yüzde 0.6, yıllık yüzde 6.6 arttı. Önceki ay yüzde 6.3 artan çekirdek enflasyonun eylülde yüzde 6.5 artacağı bekleniyordu.

➔Böylece Fed’in 2 Kasım toplantısında 75 baz puanlık faiz artışına gideceğine piyasalar yüzde 100 ihtimalle fiyatlamaya başladı.

➔Bunun olması halinde faizler üst üste dördüncü kez 75 baz puan artırılacak.

➔Dahası aralık ayında beklenen 50 baz puan artırım da yukarıya doğru beklenmeye başlandı.

➔Enflasyon öncesi Fed’in şubat başında faizi yüzde 4.5-4.75 arasına çıkartarak bekleyemeye geçeceği tahmin ediliyordu. Eylül enflasyonu sonrası ise bu beklenti yarım puan artırılarak yüzde 5.0-5.25 aralığına yükseltildi.

BİLGİSAYARLAR MI DEVREYE GİRDİ?

➔Rakamların açıklanmasının ardından ABD piyasaları ve dolar garip ve ekonomik gelişmelerle rakamla açıklanamayacak garip çalkantı içine girdi.

➔Enflasyon rakamını önce beğenmeyen ve S&P500’ün yüzde 2, Nasdaq’ın yüzde 3’ü bulan sert düşüşlerini, daha sonra sırasıyla yüzde 5.5 ve yüzde 6 ile sert artışlar izledi. Bu iki borsa kayıplarını telafi ettikleri gibi, günü yüzde 2.6 ve ve 2.2 artıda kapadı.

➔Bir günde veri açıklanmasının ardından birbirine zıt iki ayrı fiyatlama eğilimi nadir görülen bir durum. Ortada görünür ekonomik bir nedeni de yok.

➔Bir kısım yatırımcı fiyatların dip yaptığından hareketle teknik analiz ağırlıklı şekilde alıma geçmiş olabilirler. Nitekim her iki borsa dün bu yılın dip seviyelerine indikten sonra sıçrama yaptı. S&P500 Endeksi 3.492 puana, Nasdaq Bileşik Endeksi 10.090’a kadar indi.

➔Belki daha kuvvetli ihtimal borsaların dip yapmasının etkisiyle algoritmaların yani otomatik bilgisayarın devreye girerek alım yapmasıdır.

➔Dolar Endeksi, altın ve kriptoların benzer çalkantıları ise borsalardan esen rüzgarın etkisine bağlamak mümkün.

➔ABD piyasalarındaki sert iniş ve çıkışlarda şimdilik akla yatkın ve dile getirilen başka bir açıklama yok.

➔Eğer otomatik bilgisayarların yol göstermesiyle piyasalarda büyük bir çalkantı yaşandıysa bu çok ilginç sonuçlar verecek. Temel ve teknik analiz çatışması, otomatik bilgisayarlar ile insanların normal kararları arasında galibi de belirleyecek.

RESESYONDA SORUNLAR YER DEĞİŞTİRİR, BAŞARI OLMAZ

➔Algoritmik hesap veya işlemlerden ekonomik ve reel gelişmelere dönersek karşımıza hiç iyi bir tablo çıkmıyor.

➔Fed'in enflasyonla giriştiği 7 aylık mücadelenin sonucu başarılı ve geleceğe yönelik ümit verici düzeyde değil. Artırılan faiz 3 puan, düşen enflasyon 0.9 puan. Çok, çok yavaş bir düşüş gerçekleşiyor.

➔Genel beklenti faiz artışlarının enflasyonu kademeli şekilde düşürmeye başlayacağı ve Fed’e şubat ayında durma olanağı tanıyacağıydı. Eylül enflasyonu ile bu durum değişti, artık gelecek 3 ayın enflasyonu çok daha önemli olacak.

➔Fed'in enflasyonla mücadele için gelecek sene faizleri yüzde 5.00-5.25 seviyesine kadar çıkartmak zorunda kalacağı düşünüyor ve dünden itibaren bu durum fiyatlanmaya başlandı. ABD faizlerinin başta 2 yıllıklar olmak üzere yukarı yönlü sıçraması bunun en somut göstergesi.

➔Faizlerin yüzde 5 ve üzerine çıkması sonucunda ülke ekonomisi geriye dönüşü oldukça zor bir resesyona gireceği yorumları yapılıyor.

➔Bu durumda ortada bir başarı olmayacak, sadece ABD ekonomisinde bir büyük sorun, bir başka büyük sorunla yer değiştirmiş olacak.

DOM DOM KURŞUNU DEĞİL KURU SIKI

➔Fed tutanaklarında “enflasyonu düşürmede daha az aksiyon almanın maliyeti, daha fazla aksiyon almanın maliyetinden daha çok olduğu” bilgisi yer alıyor.

➔FED açısından bakıldığında bunun çok geç fark edilmiş bir gerçek olduğunu belirtmek gerekir.

➔Gelişmeleri süzgecimizden geçirdiğimizde geriye kalanların başında ise enflasyonla mücadelede çok geç kalındığı gerçeği var.

➔Bu nedenle Fed'in faiz silahı beklendiği gibi ve kısa zamanda etkili olamıyor. Halbuki bu silah dom dom kurşunu gibiydi ama şimdi silah kuru sıkı ve güçsüz çıktı.

➔Bundan sonra etki gücünü artırmak amacıyla her toplantıda yüksek faiz artışı gündeme gelebilir. Ya da bir toplantıda 100 baz puan artış yoluna gidilebilir.

➔Bu da finansal piyasalar açısından para musluğunun daha sıkı kapatılması, sıradan insanlar için büyümemin yavaşlaması, artan işsizlik ve gerileyen reel ücretler anlamına geliyor.

➔Fed Başkanı Jerome Powell’ın ağustos sonunda Jackson Hole’de yaptığı tarihi konuşmada “uzun bir süre acı çekmek" dediği bu olsa gerek.

FATURASI BÜTÜN DÜNYAYA

➔Madalyonun diğer yüzünde uluslararası boyutta yaşananlar var. Euro, sterlin, İsviçre frangı, Japon Yeni, Çin Yuanı ve gelişmekte olan ülke kurları geriliyor.

➔Para birimlerinin değer kaybı enflasyon artışı, hane halklarının alım gücünün düşmesi, ithalatın pahalılaşması, ihracatın ucuzlaması anlamına geliyor.

➔Çoğunluğu dolar bazında olduğundan ve bu para birimi de değerlendiğinden dolayı ABD dışındaki devletlerin ve ekonomilerin ödeyecekleri dış borçlar artıyor.

➔Yine doların faizi arttığından dolayı bütün dünyanın borçlanma maliyetleri yükseliyor. Para musluklarının kısılması da borçlanmayı zorlaştırıyor.

➔Doların faizinin yükselmesi ve kendisinin değerlenmesi, dünyaya yayılmış dolar likiditesini geri, anavatanına doğru çekiyor. Bu gelişme ekonomileri ayrıca sermaye kanalından negatif etkiliyor.

➔ABD’nin enflasyonla mücadelesi durgunluk veya resesyonla son bulursa dünyanın bir numarası ve merkez ülkesi olmasından dolayı diğer ekonomileri de zora sokacak.

➔Bütün bunların ve doların dünya parası olmasından dolayı da, Fed’in çok geç kalmasının faturasını bütün dünya ödüyor ve ödeyecek. Dolar onların parası ama bizim sorunumuz.