BDDK: Bankalar inşaat ve enerji sektörüne verdiği 46 milyarlık krediyi takip hesaplarına aktaracak

BDDK tahsilat riski olduğu bilinen inşaat ve enerji sektörüne yönelik kredilerle ilgili kritik açıklama yaptı. BDDK iki sektörde toplam 46 milyar liralık kredinin banka bilançolarında yılsonuna kadar takip hesaplarına alınmasını istedi. Bu kararla birlikte banka bilançolarında takibe düşen kredilerin toplam kredilere oranı yüzde 4.6'dan yüzde 6.3 gibi yüksek bir orana çıkacak. Diğer yandan bankaların sermaye yeterlilik oranı da olası zararlara karşılık ayrılacağı için yüzde 18.2'den 0.5 puan düşüşle yüzde 17.7'ye gerileyecek. BDDK açıklamasında sektörün sağlıklı ve güçlü yapısını koruduğuna dikkat çekerek sistemin mevcut riskleri yönetebilecek pozisyonda olduğunu ifade etti.

Bankacılık Düzenleme ve Denetleme Kurulu (BDDK) iki sektörde toplam 46 milyar liralık kredinin banka bilançolarında yılsonuna kadar takip hesaplarınaalınmasını istedi. Bu kararla birlikte banka bilançolarında takibe düşen kredilerin toplam kredilere oranı yüzde 4.6'dan yüzde 6.3 gibi yüksek bir orana çıkacak. Diğer yandan bankaların sermaye yeterlilik oranı da olası zararlara karşılık ayrılacağı için yüzde 18.2'den 0.5 puan düşüşle yüzde 17.7'ye gerileyecek. BDDK açıklamasında sektörün sağlıklı ve güçlü yapısını koruduğuna dikkat çekerek sistemin mevcut riskleri yönetebilecek pozisyonda olduğunu ifade etti.

BDDK, açıklamasında bir süredir zaten bilinen başta elektrik dağıtım şirketleri olmak üzere enerji ve inşaat sektörlerinde tahsilat riski yüksek olan kredilerin artık bankacılık tabiri ile yüzdürülmek yerine takibe alınması gerektiği ifade etti. Bu bir anlamda bankacılık bilançolarında daha şaffaf bir tablonun ortaya çıkmasını sağlayacak. Zira bir süredir sektörde tahsil imkanında sıkıntı olan kredilerle ilgili pek çok söylenti dolaşıyordu. Bu açıklama ile olası riskler kamuoyu ile paylaşıldı. Bankacılık analistleri bankaların BDDK'nın da vurguladığı gibi son bir yılda ilave kaynak koyarak sermayelerini güçlendirdikdiklerini ifade ederken özellikle üçüncü ve dördüncü çeyrek karlarınının bu noktada önemli bir rezerv sağlayacağı görüşünü aktardılar.

BDDK bu konuda şu açıklamayı yaptı:"Son bir yıl içerisinde kamu sermayeli bankalar başta olmak üzere bankacılık sektörünün kardan gelen katkı hariç nakdi, ilave ana sermaye ve katkı sermaye unsurlarında toplam 49 milyar Türk Lirası tutarında artış yaşanmıştır."

İŞTE BDDK'NIN KRİTİK AÇIKLAMASI

"Kurumumuz tarafından yapılan güncel mali bünye değerlendirme çalışmaları neticesinde bankacılık sektöründe takip hesaplarına aktarılması gereken, ağırlıklı olarak inşaat ve enerji sektörlerine kullandırılmış, toplam 46 milyar Türk Lirası büyüklüğünde kredi tespit edilmiştir. İlgili bankalara 2019 yıl sonuna kadar söz konusu krediler için gerekli sınıflama değişikliklerinin yapılması ve beklenen kredi zarar karşılıklarının ayrılması konusunda bildirimde bulunulmuştur.

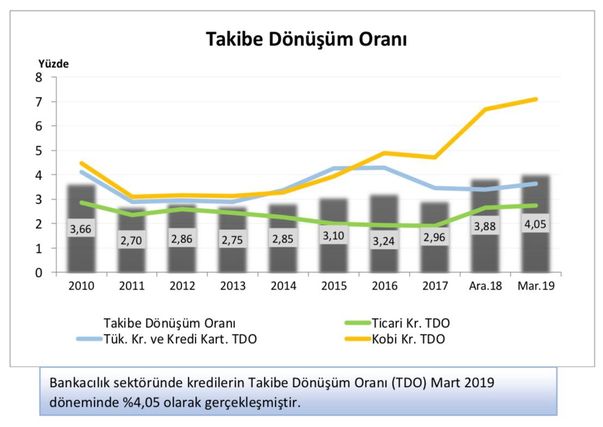

Temmuz 2019 banka finansal tabloları kullanılarak yapılan ihtiyatlı etki analizleri sonucunda, sektörün yüzde 18,2 olan sermaye yeterlilik rasyosunun yaklaşık 50 baz puan kadar düşerek yüzde 17,7 seviyesine gerilediği, takibe dönüşüm oranının ise yüzde 4,6’dan yüzde 6,3 seviyesine yükseldiği tespit edilmiştir.

Bilindiği gibi, sermaye yeterlilik rasyosu Basel III kriterlerinde yüzde 8 olduğu halde, ülkemizde ihtiyatlı bir yaklaşımla yüzde 12 olarak uygulanmaktadır. Mali bünye çalışmaları neticesinde hesaplanan oran her iki seviyenin de oldukça üzerindedir.

Mali bünye değerlendirme çalışmaları düzenli aralıklarla yapılmakta olup, bankalara kredi sınıflamalarının değiştirilmesi ve mali yapılarının güçlendirmesi konusunda gereken bildirimlerde bulunulmaktadır. Bu kapsamda, son bir yıl içerisinde kamu sermayeli bankalar başta olmak üzere bankacılık sektörünün kardan gelen katkı hariç nakdi, ilave ana sermaye ve katkı sermaye unsurlarında toplam 49 milyar Türk Lirası tutarında artış yaşanmıştır.

Sonuç olarak, yapılan çalışmalar bir bütün olarak sektörün sağlıklı ve güçlü yapısını koruduğunu ve mevcut sermaye yapısının aktif kalitesi kaynaklı riskleri rahatlıkla yönetebilecek seviyede olduğunu göstermektedir.

Kamuoyuna saygı ile duyurulur."

TAKİPTEKİ KREDİ NE DEMEK?

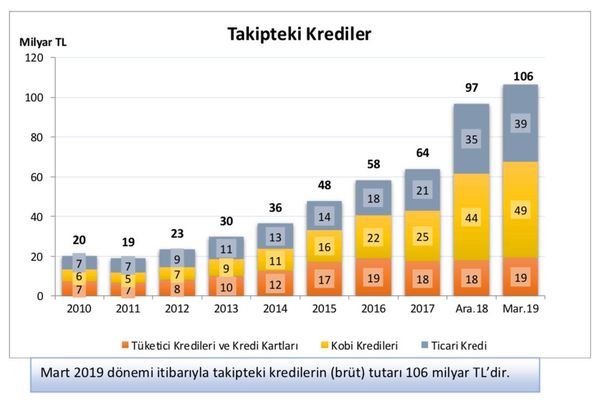

Takipteki krediler, bankaların müşterilerine kullandırdığı fakat vadesi gelmesine ve üzerinden zaman geçmesine rağmen ödenmeyen kredilerden oluşur. Takipteki kredilerin yıllar itibariyle izlediği seyir bize ekonominin gidişatı hakkında genel olarak bilgi verir.

Türkiye’de anapara ve faiz ödemeleri 90 gün ve daha fazla gecikmiş olan kredi ve diğer alacaklar bankalar açısından batık krediler veya donuk krediler (tahsil edilemeyen alacaklar) arasında sınıflandırılır. Anaparanın ve faizin ya da her ikisinin tahsili, ödenmesi gereken tarihten itibaren doksan günden daha fazla gecikmesi durumunda bu alacaklar tahsil edilemeyen alacak olarak kaydedilir. Bankalar açısından tahsil edilemeyen alacaklar için 90 günlük gecikme süresi sınırı genel olarak dünyada kabul görmüştür.

Türkiye’de, bir kredinin sorunlu krediye dönüşmesinin şartlarını net bir şekilde açıklığa kavuşturulması amacıyla Bankacılık Denetleme ve Düzenleme Kurumu (BDDK) 2001 yılında Resmi Gazete’de, “Bankalarca Karşılık Ayrılacak Kredilerin ve diğer Alacakların Niteliklerinin Belirlenmesi ve Ayrılacak Karşılıklara İlişkin Esas ve Usuller Hakkında” adlı yönetmenlik yayınlamıştır.

HANGİ KREDİLER TAKİBE ALINIR?

Bu yönetmeliğe göre, donuk krediler üç grup halinde incelenir.

Birincisi yani üçüncü grup krediler (tahsil imkânı sınırlı krediler ve diğer alacaklar), borçlunun verdiği teminatların, borcun vadesi geldiğinde ödenmesinde yetersiz kaldığı veya kredinin anapara ya da faizinin veyahut her ikisinin ödenmesi gereken tarihten 90 günden fazla geçtiği halde ödenmemiş olan kredi ve diğer alacaklardan oluşur.

İkincisi olan dördüncü grup krediler (tahsil imkânı şüpheli krediler ve diğer alacaklar), normal şartlarda artık geri ödenmesi veya tasfiyesi mümkün olmayan ya da kredinin anapara veya faizinin veyahut her ikisinin ödenmesi gereken tarihten itibaren 180 günden fazla geçtiği halde ödenmemiş olan kredilerden oluşur. Üçüncüsü ise beşinci grup krediler (zarar niteliğindeki krediler ve diğer alacaklar), tahsil imkânının artık mümkün olmadığı düşünülen veya anapara veya faizinin veyahut her ikisinin ödenmesi gereken tarihten veya vadesinden bir yıldan daha fazla bir zaman geçmesine rağmen hâlâ ödenmemiş kredi ve diğer alacaklardan oluşur.

Bu üç grupta yer alan krediler takipteki krediler olarak kayıt edilmektedir. Bu kredilerin toplam krediler içerisindeki payının artması ekonomide bir sıkıntının olduğunun ve fonların piyasalara etkin bir şekilde kanalize edilemediğinin bir göstergesi olarak algılanmaktadır.

Etkin, iyi işleyen bir bankacılık sistemi ve finansal sistemin kurulabilmesi için ülke ekonomisinin büyümesini ve gelişmesini destekleme açısından tasarrufların bankalar aracılığı ile etkin ve verimli bir şekilde yatırımlara kanalize edilebilmesi gerekir.

EKONOMİYE ETKİSİ NASIL OLUR?

Bankalar bu işlemi yerine getirirken eğer bu dengeyi iyi bir şekilde kuramaz, daha riskli müşterilere borç vermeye başlar ve bu durumu etkili bir şekilde yönetemezlerse geri ödenmeyen kredilerin oranı artar. Artan takipteki krediler hem bankacılık sektörünü hem finansal işleyişi hem de ülkenin ekonomik gidişatını olumsuz yönde etkiler.